バランスシートを作ろう、50歳未満の自分が死ぬことを財産の点で考えてみた

この記事を読むのに必要な時間は約 7 分です。

先日、東京都内のある電車の中に貼ってあった書籍の広告に目がいきました。

『もしあと1年で人生が終わるとしたら?』

「目指す段階のことは考えても、終わる段階のことを考える人は少ないね」と最近思うことが増えました。自分が死んだ時のことを考えて何か備えはしていますか?今回は50歳未満の人を意識した死とお金の記事です。

本記事の内容とわかること

- 死ぬことをお金の点で準備する

- とにかく相続の1歩目を考える

筆者プロフィール

FP3級と日商簿記3級には合格しました。的外れなことは書いていないと自負していますが、本記事は僕個人の考えをもとにしています。

要点:財産の一覧を作ろう

まずは「何が」「どこに」「いくら」あるのかを整理しておきましょう。

自分が生きているうちはお金に不自由しない人生が送れればOKです。しかし、自分が死んだ後のことは自分では対応できません。死んでいますからね。

死んでしまった自分の財産を他人が扱うときに大切なことは、「この人はどんな財産を持っているのか」が分かっていることだと僕は思います。預金はいくら?借金あるの?などなどです。

まずは自分がどんな財産を持っているかを整理しておくのが大切でしょう。一覧表なら見やすいです。

理由:財産調査しなくて済む

財産の一覧表などがないと自分が死んだ時に遺族が困ります。どの銀行にいくらあるの?借金や何かの保証人になっていたりとかは?などなど。

残った家族も暇ではないでしょうし相続のプロではないはずです。自分たちで調べられないならプロに財産調査をしてもらうことになるでしょう。お金を払って死んだ人のお金の把握をすることになります。

こういう提案をすると「30代や40代で財産の一覧表を作るとかウケる、まだ死なないし」とか言ってくる人がいますが一番迷惑かけそうな人間ですよね笑 生前から大変ですね。

財産がどのくらいあるのか全体像が見えないと残された家族も行動を取りづらいです。バランスシート(貸借対照表)のようなものは今すぐに始められる対策です。

具体例:サイドFIREの財産管理

ここからはサイドFIREの目線で財産一覧表について書いていきます。なお、僕個人の考えに基づいたものです。より良いものがあればご自身で作ってくださいね。

本記事では個人のバランスシート(貸借対照表)を作ることを目標とします。

バランスシートを作る

貸借対照表(たいしゃくたいしょうひょう)は決算日時点の財政状態を示す重要な書類です。一定時点の「資産」を左側に、「負債」と「純資産」を右側にまとめて記載しており、左側の合計金額と右側の合計金額が必ず同じ金額になることから「B/S(バランスシート)」とも呼ばれます。

財産の一覧表を作ろうと言われても作ること自体が面倒だと続かなそうなので、できるだけ作るのが簡単で見やすいものということで「個人」のバランスシート(貸借対照表)を作れば良いのでは?という自分の中の結論に至りました。例えば、下記のような表のことです。

20〇〇年〇〇月〇〇日現在

| 資産 | 負債 | ||||

| 預金 | 奨学金 | 100万 | |||

| 楽天銀行 | 〇〇支店 | 100万 | |||

| 有価証券 | |||||

| 楽天銀行 | 900万 | 純資産 | |||

| 合計 | 1,000万 | 900万 | |||

FP3級を勉強すると遺産相続に財産目録を作ることも挙げられます。財産目録は、どんな財産を持っているかの一覧表です。しかし、50歳未満で健康的な人が死後のためだけに財産目録を作るのは現実的ではないと感じます。

この「個人」のバランスシート(貸借対照表)を作っていくと使わない銀行口座などもあぶり出せます。不要な口座はどんどん解約してスッキリさせてください。作成するのはエクセルでもアプリでも何でもいいですが、半年または1年に1回くらいは紙で印刷してくださいね。データで保存されても遺族はすぐにはわからないでしょうから。

資産は最高で3,000万円

FIRE界隈では資産〇〇万円必要だーとそれぞれの持論が飛び交っています。人それぞれ価値観は違うんだから必要な金額も違ってもいいだろ、って僕は思いますが。

相続の点で見ると、一般ピーポーの僕らは資産3,000万円以下のFIREが適しているはずです。理由は相続の基礎控除の範囲内だからです。

(前略)相続した財産が、相続税の基礎控除額「3,000万円 +( 600万円 × 法定相続人の数 )」以下であれば、申告不要なのです。

参照:ランドマーク税理士法人

最高資産3,000万円のFIRE生活者が死んで遺族が3,000万円を受け取っても課税されません。まあ年収400万円前後がほとんどの日本人にとってはもう少し下げて2,000万円が若いうちに達成可能な資産額になるでしょうね。どっちみち相続税は課されないでしょう。

海外口座は解約が無難

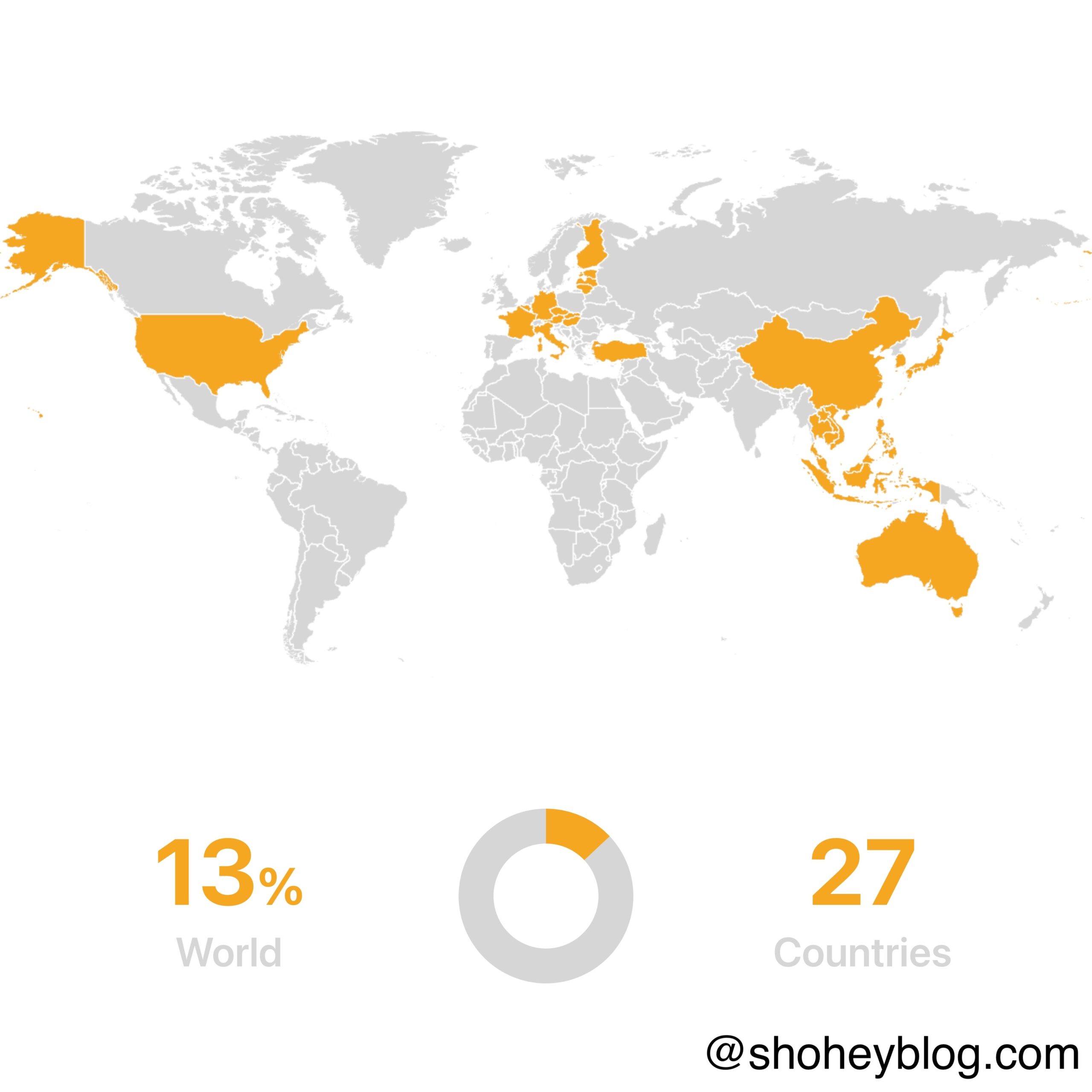

海外好きな人たちと超富裕層には共通していることがあります。海外の銀行口座を保有していることです。みんながみんなではないですが、ネット上で発信している人たちは海外口座を持っている人が多い印象ですね。下記の表のような人たちと思われます。

| フラグ | 目的 | 国 | 旗 |

|---|---|---|---|

| 第1 | 国籍 | 日本 | 🇯🇵 |

| 第2 | ビジネス | 日本 | 🇯🇵 |

| 第3 | 居宅 | 日本 | 🇯🇵 |

| 第4 | 資産運用 | 香港 | 🇭🇰 |

| 第5 | 余暇 | 台湾 | 🇹🇼 |

| 第6 | 寄付 | (自由) | ? |

*木村昭二さんの著書『終身旅行者PT 資産運用、ビジネス、居住国分散 ―― 国家の歩き方 徹底ガイド』を参考に作成

超富裕層の家族なら別でしょうけど、海外好きの一般ピーポーなら海外口座は自分が生きているうちに解約が無難だろうと僕は考えます。だって、わざわざ海外銀行口座の手続きを現地に行ってまでやってくれる遺族いますか?笑

海外銀行口座を保有する場合は脱税なことになってしまわないように注意してください。確定申告をお忘れなく。また海外銀行の代名詞のごとく知られているHSBC香港についてはこちらの記事をどうぞ。

まとめ:まずは財産の把握を

50歳未満の自分が死んだとき、遺族が自分の財産処理をするために今なにができるかを記事にしました。まずは「どんな財産が」「どこに」「いくら」あるかをまとめておくことが大事でしょう。日頃からの資産把握にも役に立って一石二鳥です。